Income Tax Return, commonly known by its abbreviation as ITR. The Income-tax Act of 1961 outlines the release of all Income Tax Return (ITR) forms and details the procedures to be adhered to. This article delves into the comprehension of what ITR signifies and the various types of ITR forms available.

What is Income Tax Return (ITR)?

Income Tax Return (ITR) is a document / form through which taxpayers furnish details regarding their income earned and the corresponding tax liabilities to the income tax department.

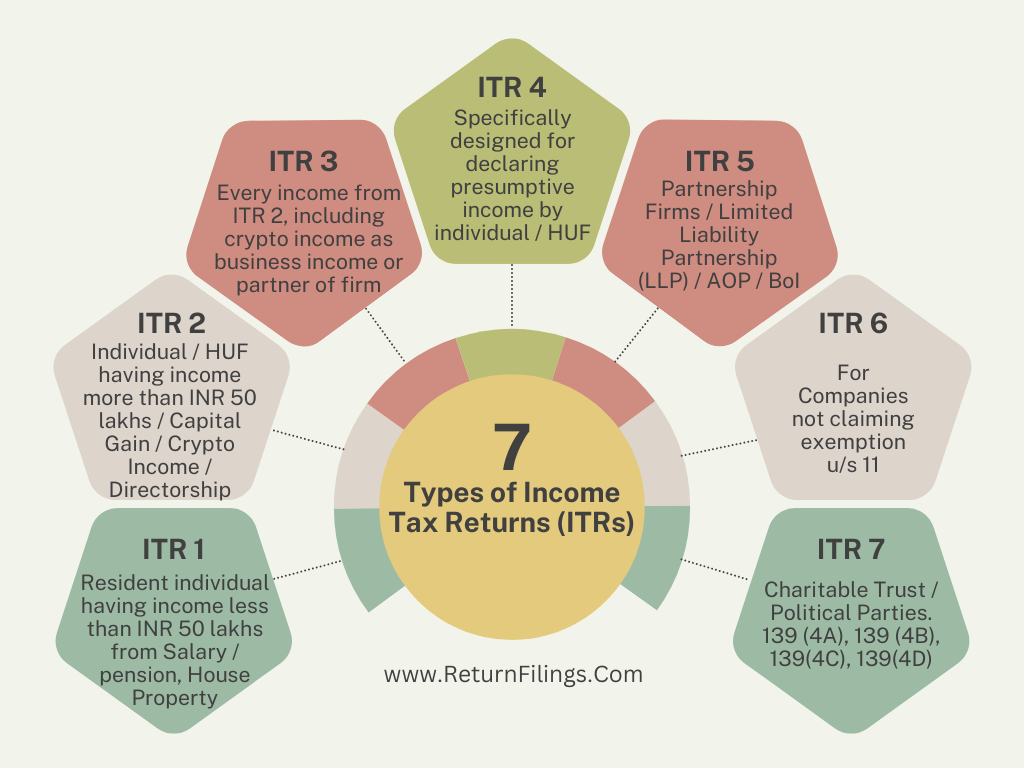

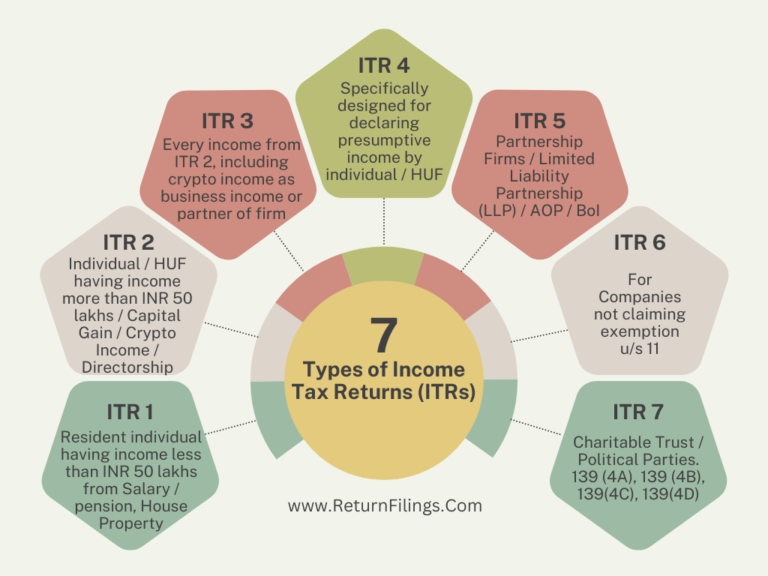

For Assessment Year 2024-25 (i.e. Financial Year 2023-24), the Income Tax department has designated seven forms: ITR-1, ITR-2, ITR-3, ITR-4, ITR-5, ITR-6, and ITR-7. It is mandatory for every taxpayer to submit their ITR on or before the specified deadline. The suitability of ITR forms varies based on factors such as the sources and amount of income earned, as well as the taxpayer’s classification, including individuals, HUFs, companies, etc.

Why you should file Income Tax Return (ITR)?

- If you have any taxable income, then filing of tax return before due date can save you from unnecessary penalties and interest.

- In case of Company or Firm, it is necessary to file Income Tax Return (ITR), irrespective of profit or loss.

- If you want to claim Income tax refund, then it is necessary to file Income Tax Return (ITR)

- If you want to claim loss from business / profession, or loss from capital gain or any other heads of income, then it is necessary to file Income Tax Return (ITR) before due date of filing of return, otherwise loss cannot be allowed to carry forward for subsequent years.

- If you have any earnings from foreign assets or made any investment in foreign assets, then it is mandatory to file income tax return

- If you wish to apply for any loan or credit card or visa

Under what circumstances is it obligatory to submit Income Tax Returns (ITR) in India?

- If you have deposited a total of Rs. 1 crore or more in one or more current accounts with a bank, excluding deposits made in post office current accounts.

- If you have deposited a total amount of Rs 50 lakh or more in one or more of your savings bank accounts.

- If your total expenditure on foreign travel, whether for yourself or any other person, exceeds Rs 2 lakh

- If your expenditure on electricity consumption during the previous year is more than Rs. 1 lakh

- If you are a businessman and your total sales, turnover, or gross receipts exceed Rs 60 lakh during the previous year.

- If you are engaged in a profession and your gross receipts exceed Rs 10 lakh during the previous year.

- If the tax deducted at source (TDS) or tax collected at source (TCS) exceeds Rs 25,000 in the previous year. For senior citizens (above 60 years), this limit is Rs 50,000.

Which type of Income Tax Return (ITR) is applicable to different types of persons?

There are 7 types of Income Tax Return (ITRs).

आयकर रिटर्न (आईटीआर) के प्रकार

इनकम टैक्स रिटर्न, जिसे आमतौर पर इसके संक्षिप्त नाम आईटीआर से जाना जाता है। 1961 का आयकर अधिनियम सभी आयकर रिटर्न (आईटीआर) फॉर्म जारी करने की रूपरेखा और पालन की जाने वाली प्रक्रियाओं का विवरण देता है। यह लेख आईटीआर का क्या अर्थ है और उपलब्ध विभिन्न प्रकार के आईटीआर फॉर्मों की समझ पर प्रकाश डालता है।

आयकर रिटर्न (आईटीआर) क्या है?आयकर रिटर्न (आईटीआर) एक दस्तावेज/फॉर्महै जिसके माध्यम से करदाता अपनी अर्जितआय और संबंधित कर देनदारियों के बारे मेंआयकर विभाग को विवरण प्रस्तुत करते हैं।आकलन वर्ष 2024-25 (यानी वित्तीय वर्ष2023-24) के लिए, आयकर विभाग ने सातफॉर्म नामित किए हैं: आईटीआर-1, आईटीआर-2, आईटीआर-3, आईटीआर-4, आईटीआर-5,आईटीआर-6, और आईटीआर -7. प्रत्येककरदाता के लिए निर्दिष्ट समय सीमा पर याउससे पहले अपना आईटीआर जमा करनाअनिवार्य है। आईटीआर फॉर्म की उपयुक्ततास्रोतों और अर्जित आय की मात्रा, साथ हीव्यक्तियों, एचयूएफ, कंपनियों आदि सहितकरदाताओं के वर्गीकरण जैसे कारकों के आधारपर भिन्न होती है।

आपको आयकर रिटर्न (आईटीआर) क्यों दाखिल करना चाहिए?

– यदि आपकी कोई कर योग्य आय है, तो नियत तिथि से पहले कर रिटर्न दाखिल करने से आप अनावश्यक दंड और ब्याज से बच सकते हैं।

– कंपनी या फर्म के मामले में लाभ या हानि की परवाह किए बिना आयकर रिटर्न (आईटीआर) दाखिल करना जरूरी है।

– अगर आप इनकम टैक्स रिफंड क्लेम करना चाहते हैं तो इनकम टैक्स रिटर्न (ITR) फाइल करना जरूरी है.

– यदि आप व्यवसाय/पेशे से हानि, या पूंजीगत लाभ या आय के किसी अन्य मद से हानि का दावा करना चाहते हैं, तो रिटर्न दाखिल करने की नियत तारीख से पहले आयकर रिटर्न (आईटीआर) दाखिल करना आवश्यक है, अन्यथा हानि की अनुमति आगामी वर्षों के लिए नहीं दी जा सकती है।

– अगर आपने विदेशी संपत्ति से कोई कमाई की है या विदेशी संपत्ति में कोई निवेश किया है तो इनकम टैक्स रिटर्न दाखिल करना अनिवार्य है – अगर आप किसी लोन या क्रेडिट कार्ड या वीजा के लिए आवेदन करना चाहते हैं

भारत में किन परिस्थितियों में आयकर रिटर्न (आईटीआर) जमा करना अनिवार्य है? – यदि आपने कुल रु. 1 करोड़ या अधिक डाकघर के चालू खातों में की गई जमा को छोड़कर, किसी बैंक के एक या अधिक चालू खातों में जमा की है।

– यदि आपने अपने एक या अधिक बचत बैंक खातों में कुल 50 लाख रुपये या उससे अधिक की राशि जमा की है।

– यदि विदेश यात्रा पर आपका कुल खर्च, चाहे खुद के लिए या किसी अन्य व्यक्ति के लिए, 2 लाख रुपये से अधिक हो

– यदि पिछले वर्ष के दौरान बिजली की खपत पर आपका खर्च रुपये 1 लाख से अधिक है।

– यदि आप एक व्यवसायी हैं और पिछले वर्ष के दौरान आपकी कुल बिक्री, टर्नओवर या सकल प्राप्तियां 60 लाख रुपये से अधिक है।

– यदि आप किसी पेशे से जुड़े हैं और पिछले वर्ष के दौरान आपकी सकल प्राप्तियां 10 लाख रुपये से अधिक हैं।

– यदि पिछले वर्ष स्रोत पर कर कटौती (टीडीएस) या स्रोत पर कर संग्रह (टीसीएस) 25,000 रुपये से अधिक हो। वरिष्ठ नागरिकों (60 साल से ऊपर) के लिए यह सीमा 50,000 रुपये है.

किस प्रकार का आयकर रिटर्न (आईटीआर) विभिन्न प्रकार के व्यक्तियों पर लागू होता है?

इनकम टैक्स रिटर्न (आईटीआर) 7 प्रकार के होते हैं।